作者:李丹丹 魏旻 | 2020.10.21

科技成果有效转化是国家实现创新驱动发展和推动创新创业的关键,为进一步打通科技与经济社会发展之间的通道,构建公平开放、合理有效的市场体系与转化机制,我国陆续出台一系列促进科技成果转化的法律法规。

在这种背景下,如何充分激发科研人员参与科技成果创新和转化的积极性,保障其合法权益不受影响,目前还有较多需要探索的痛点和难点。

一直以来,我国大量科技成果产生于象牙塔中的科研人员,对公司治理、股权架构和投融资均不熟悉,在科技成果转化的高速发展中,出现了大量商业风险,比如,采用以知识产权作价入股新设公司的方式转化科技成果时,科研人员出于多种考量,或会采取股权代持的方式,但是该种方式存在大量的法律风险和问题。

虽然在常规商业活动中,股权代持制度被较为广泛地应用,但是现行制度暂未完善,依然处于探索期,市场主体对股权代持了解不全面,对其法律风险防范意识薄弱,在近几年的司法实践中,因股权代持而引发的纠纷频发。

在科研院所、公立医院等科研单位的科技成果转化领域,股权代持更有其特殊性。为更好地提示科技成果转化中的代持风险,切实保护科研单位、科研人员、公司、债权人等市场主体的合法权益,基于团队资深律师在科技成果转化、公司治理、投融资领域的实务积累,特对科技成果转化领域股权代持制度的风险与防范问题进行探讨。

股权代持又称委托代持、隐名投资,是指实际出资人在从事经营性投资活动的过程中,出于各种原因对外隐瞒其作为出资人的事实,通过与他人签订代持协议,借用他人的名义持有股权,实施与经营行为、投资行为相关的活动,并从中获取收益、承担风险的一种法律现象。具有隐秘性和灵活性的特点。

股权登记在受托人名下,所以受托人又称“显名股东”,在工商登记薄上显名。而委托人因实际持有股份却未进行登记,所以称之为“隐名股东”。

股权代持关系中,可以约定受约人不收取代持费用,也可以由委托人向受托人支付一定的费用。

根据2013年出台的《最高人民法院关于适用《中华人民共和国公司法》若干问题的规定(三)》第二十五条规定,“有限责任公司的实际出资人与名义出资人订立合同,约定由实际出资人出资并享有投资权益,以名义出资人为名义股东,实际出资人与名义股东对该合同效力发生争议的,如无《合同法》第五十二条规定的情形,人民法院应当认定该合同有效”。即只要没有合同无效的情形,一般会认定代持协议有效。

《合同法》第五十二条中规定合同无效的行为包括:一方以欺诈、胁迫的手段订立合同,损害国家利益;恶意串通,损害国家、集体或者第三人利益;以合法形式掩盖非法目的;损害社会公共利益;违反法律、行政法规的强制性规定。

目前,法院的审判思路更加趋向于保护社会公共利益,许多代持协议会因被认定为损害社会公共利益而无效。此外,代持协议有效并不意味着隐名股东的权利得到保障,在签订股权代持协议时必须意识到潜在的风险,并在实践中更加谨慎,并采取一定的防范措施。

股权代持在科技成果转化领域的应用较为有限,但随着我国全方位大力支持科技成果转化,科转企业中的代持股制度也将不断出现。

首先,根据《最高人民法院关于适用《中华人民共和国公司法》若干问题的规定(三)》第二十五条规定,初步认可股权代持协议的合法性,这为科技成果转化企业中股权代持制度的适用奠定基础。

其次,就科转企业而言,我国科技成果转化衍生出的股权主要来源是,科研人员以职务发明体现的知识产权,通过作价入股的形式进入科转企业,基于《专利法》、《促进科技成果转化法》及各地的相关条例,参与职务发明的科研人员应取得与之相对应的股权。

一般情况下,科研单位根据法律法规制定本单位的科技成果转化相关制度,参与科技成果转化的科研团队成员根据其在被转化的科技成果中的贡献度,获得相应的股权。这将使得股权分散在团队中的多个人员手中。这种股权持有方式在某种程度上会增加股东意见分歧和公司治理的困难,同时也会分散科研人员的科研精力,整体来看不利于科技成果的产业化和商业化,这为股权代持制度的发展提供了实践的土壤。

实务中,股权代持在我国的科技成果转化企业中已有探索先例,如中科院某研究院以软件技术作价入股,与A集团组建B公司,该研究院以技术作价入股,持有B公司30%的股权。根据我国相关法律规定,将其中的15%股权奖励给科研团队。经科研团队内部协商并报院领导审议,为避免因股权分散所带来的管理问题,决定这15%的股权由该项目的负责人统一代持。这样的代持有其发生的合理性,也是合法合规的。

但是,在科技成果转化领域,也存在另一种需要高度注意的情况,比如一类特殊的人群,即领导干部,他们在科转企业中的持股是被禁止的。如《关于实施<中华人民共和国科技成果转化法>若干规定》中就明确规定,国务院部门、单位和各地方所属研究开发机构、高等院校等事业单位(不含内设机构)正职领导,以及上述事业单位所属具有独立法人资格单位的正职领导,是科技成果的主要完成人或者对科技成果转化作出重要贡献的,可以按照促进科技成果转化法的规定获得现金奖励,原则上不得获取股权激励。

不过,近年来,国家或地方政府也开始在科技成果转化中探索领导干部的股权代持制度。2016年4月21日,国务院办公厅在《关于印发促进科技成果转移转化行动方案的通知》中明确指出“研究探索科研机构、高校领导干部正职任前在科技成果转化中获得股权的代持制度;2016年11月北京市人民政府办公厅印发的《北京市促进科技成果转移转化行动方案》中,也明确指出“研究探索高等学校、科研院所、医疗机构等单位领导干部任正职前在科技成果转化中获得股权的代持制度”。

目前,我国很多科研机构的正职领导本身就是专家学者和课题牵头人,他们作为正职领导干部,又需要对整个机构和单位负责。按照法律规定,正职领导在职期间不能获得股权激励,这是因为一个单位的正职领导需要对单位整体发展以及全体单位职工负有主要责任,不能仅仅关注个人成果的产生、转化、收益上,这是领导应该承担的责任。但是对于担任正职领导之前获得的股权,目前正在探索将股权实现代持或者冻结,使得相应股权在主要领导在职期间不能进行任何操作和处置,也不能变现。就领导干部持股的特殊情况,除了代持制度的探索,部分单位也制定了严苛的政策,如2019年发布的《中国科学院关于新时期加快促进科技成果转移转化指导意见》第十五条规定,“……担任院属单位正职领导和领导班子成员中属中央管理的干部,所属单位中担任法人代表的正职领导,在担任现职前因科技成果转化获得的股权,可在任职后及时予以转让,转让股权的完成时间原则上不超过3个月;股权非特殊原因逾期未转让的,应在任职期间限制交易;限制股权交易的,也不得利用职权为所持有股权的企业谋取利益,在本人不得担任上述职务一年后解除限制”。其中明确中科院院所的正职领导在任正职前在科技成果转化中获得股权必须转让或冻结,而没有允许适用股权代持的制度。

探索中的科技成果转化,以及探索中的领导干部股权代持制度,都需要通过实践进行验证,寻找适合不同项目的特色方式和路径。

科技成果转化中股权代持制度,不同的代持主体、不同的持有模式及其所带来的风险存在较大差异。下文就可能存在的股权代持模式及其风险进行分析。

1、由股权公司代持

即科研人员通过《股权代持协议》,委托其所持股权的公司代为持有。

这种持有方式的特点在于,这些股权与公司的决策、发展及盈利情况密切相关。但同时,股权公司在重大决策时候,可能会对股权进行不利于科研人员的处置,科研人员作为隐名股东,其合法权益无法得到有效保障。此种情况下,需要在《股权代持协议》中约定清晰,排查潜在风险。

2、由科研人员所在单位代持

即科研人员所在的科研单位代持科研人员的股权。

在科转体系相对成熟、经验比较丰富的科研院所和高校,有比较完善的“科研机构—资产公司—新设企业”三级模式,理顺了科研院所或高校与企业间的知识产权归属问题。但是对于医疗机构等特殊单位,不同地区间政策差异较大,目前很多医疗机构暂未建立以作价入股方式进行科技成果转化的成熟模式,此条路径还处于探索期。

采用“科研机构—资产公司—新设企业”三级模式制度下设立的科转企业,有些时候认为科转企业中出现科研人员个人股东不太恰当,所以考虑由科研机构的资产公司对科研人员的股权进行代持。

虽然,三级模式制度实质上希望达到“股权由科研机构代持、收益归团队所有”的目的,但由于国有单位的特殊主体性质,科研机构将代持股权取得的分红和股权处置收益转给实际股东即科研人员时,实质上属于名义上的国有资产转移,这一过程存在较大的法律风险,必须谨慎处理。

另外,如果科研人员要求显名取得股权激励,本质属于国有股权转让行为,仅仅签署股权转让协议是无法转让的,需要在产权交易所进行公开交易。公开交易不仅存在不确定性,科研人员还必须支付相应价格,这些都是可能发生的风险。

3、由第三方机构代持

即委托人将其持有的公司股权转移给专业的第三方机构代为持有,或委托人将其合法所有的资金交给专业受托人,由受托人以自己的名义,按照委托人的意愿将该资金投资于公司股权并代为持有。

该代持模式由于对股权代持的权责划分较为清晰,且第三方代持机构专业性较强,使得其能够更好地保障股权委托人的经济收益及决策权等。

但这种代持方式对专业受托人的要求很高,尤其对于科技成果转化这种新兴领域,擅长的受托人更少。而且这种代持方式所需委托费用较高,会增加股权委托人的持股成本,成为该方法在科转领域应用较少的重要障碍。

4、由其他自然人代持

这种代持方式是科转领域代持协议的聚集地,出于对股权的统一管理,股权激励方案的设计,以及特殊身份的法律禁止的规避等等因素,自然人之间的代持股协议在科转领域最为常见。

如果科研人员选择其他自然人代其持有股权,首先需要对自然人代持身份的合法性和合理性进行综合考虑。受传统思维的影响,在科技成果转化中,大多数人愿意选择与自己关系较为亲近的亲戚或朋友等自然人帮自己代持股权,有时甚至会采用口头委托等非正式方式,或者因非专业性签订无效或容易产生争议的代持协议,在后期很容易产生纠纷。

另外,如果科转企业中科研人员采用其他自然人代持的方式,会影响后续投资人的引进。投资人在考虑是否投资科转企业时,除了科技成果的价值,科研单位和科研人员本身也对科转企业的总体估值有重要贡献。如果采用代持协议的方式,投资人一方面会考虑科研人员隐名对公司荣誉上的损失,另外一方面会顾虑科研人员在后续企业发展过程中投入度不足,耽误科转企业顺利推进,进而导致投资无法获得回报。

另外,隐名股东根据科转企业的发展需要,将隐名股东恢复实名登记,也会被税务机关认定为股权转让行为,需要根据税法的相关规定,依法缴纳财产转让所得个人所得税。因此,科研人员在选择是否由其他人代持股权前,需要综合考虑,如果选择由其他自然人代持股权的,则要对股权代持协议进行全面的设计。

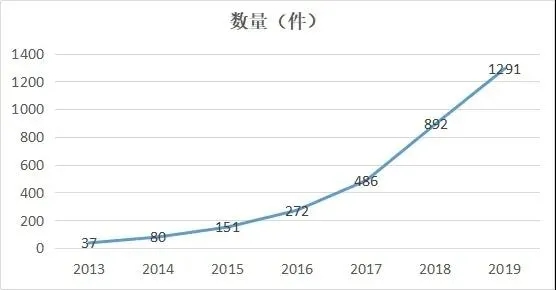

股权代持的纠纷多发,以“股权代持”为检索条件在Alpha数据库中进行检索,自2013年最高人民法院关于适用《中华人民共和国公司法》若干问题的规定(三)(以下简称“公司法司法解释三”)出台以来,至2019年底,涉及股权代持纠纷的民商事二审案件数量分别为37件、80件、151件、272件、486件、892件和1291件,可谓呈现出每年翻倍的高速增长趋势。

2013年到2019年涉及股权代持纠纷的民商事二审案件数量增长趋势图

在股权代持纠纷中,所涉及的主要纠纷类型包括以下几种:

1、代持协议效力纠纷

此类纠纷主要为隐名或显名股东请求法院确认代持股协议的效力。

根据《最高人民法院关于适用《中华人民共和国公司法》若干问题的规定(三)》第二十五条规定,就有限责任公司而言,实际出资人与显名股东之间订立的股权代持协议,如无《合同法》第五十二条规定的合同无效情形,法院应认定该协议有效。

而对于股份有限公司,司法实践中会参照适用有限责任公司股权代持的规定,但在上市前应根据监管机构要求进行清理,以保持股权结构清晰。

由此可知,对于科技成果转化企业而言,处于发展早期和上市之前,存在一般股权代持的情况,如没有法律规定的无效情形,一般应认定为有效。

但是企业在上市时,必须通过清理保障股权清晰,此时股权代持会受到约束。另外特别需要注意的是,虽然《公司法司法解释三》一定程度上肯定了代持协议的效力,但代持如果是规避法律的话,司法机关会根据《合同法》第52条认定其损害国家利益或社会公共利益而无效。若股权代持协议因此被认定无效,科技成果转化企业中相关研究人员的实际出资不仅可能面临出资无法收回的风险,更有甚者,还可能面临其他刑事或行政风险

。

因此,对于科技成果转化企业,在早期股权设计时要尽量考虑潜在风险因素,提前进行安排。

2、隐名股东确权显名纠纷

此类纠纷主要表现为隐名股东请求显名,即股东资格认定纠纷。

依据《最高人民法院关于适用<中华人民共和国公司法>若干问题的规定(三)》第二十五条第三款规定,“隐名股东主张变更股东、要求公司签发出资证明书、记载于股东名册、记载于公司章程及要求办理工商登记的,应当经过公司其他股东过半数的同意”。

因此,对于一家科转企业中的隐名股东,在主张股东身份(显名)需经其他股东过半数同意。如果隐名股东无法提供公司其他过半数股东同意的相关证据情况下,在实际案例中,即使该隐名股东是涉案股权的实际出资人,其向法院主张成为显名股东或者要求记载于股东名册、公司章程的,仍旧存在困难。

此外,对于一些具备特殊身份的人员,比如公务员,在股东确权纠纷中,因其身份特殊性,不能请求确认自己为显明股东,为隐名股东带来较大的法律风险。如陈孝斌、张彩霞与上海弓展木业有限公司股东资格确认纠纷案((2014)沪二中民四(商)终字第489号)一案中,作为公务员的陈孝斌和张彩霞要求进行工商登记成为海弓展木业有限公司的显名股东。法院认定,作为公务员的隐名股东,公务员身份虽然不影响对其代持协议的效力以及所设股权归属的认定,但是《公务员法》关于公务员不得从事或者参与营利性活动的管理性禁止性规范是与当事人的“市场准入”资格有关,该类规范目的之一在于由特定管理机关依法履行其管理职能,以维护社会秩序。因此,陈孝斌、张彩霞要求进行工商登记成为显名股东的主张,与前述法律规定相悖,不予支持。由上可知,公务员与他人签订的股权代持协议是有效的,但不能请求确认自己为显名股东。

科研院所、高校、公立医院等国家事业单位的职务科技成果属于国有资产,在股权转化中对于持股人的身份、职务等存在诸多限制条件,这些规定给持有股权的领导干部套上了“金箍”。因此,在科技成果转化企业中,如果采用股权代持的方式,存在与公务员类似的法律风险,无法主张股东权益,给科研人员带来损失。

3、股东对公司债务承担的纠纷

此类纠纷表现为,公司债权人请求显名股东承担出资不实的责任,显名股东披露隐名股东,所涉及显隐股东双方之间以及与债权人之间的纠纷。

由此可见,在股权代持中,显名和隐名股东都有可能存在风险,我国公司法规定注册资本可以认缴,在科转企业中,因发生出资不实、债务纠纷时,隐名股东与显名股东可能产生纠纷。

4、代持股权被转让的善意第三人保护纠纷

此类纠纷表现为,显名股东将代持的标的股权进行转让或者设定质押担保,隐名股东主张股权归其所有时,所引发的有关善意第三人(受让人、质权人)保护的问题。

作为科转企业股权的显名股东,将股权转让或者质押担保给善意第三人,如果履行了登记手续,出于对交易秩序的维护,我国司法体系下或将保护善意第三人的权益,这样必然导致科研人员这样的隐名股东的权益无法实现,为其带来损失。

5、其他

除上述情况以外,还存在很多其他类型的纠纷情况,比如投资资金性质的纠纷,具体表现为一方主张其系隐名股东,经由显名股东投入公司的资金性质是股权出资,而显名股东主张该笔款项是借款的纠纷。

对于科研人员,不熟悉商业和司法环境,没有事先注意代持协议签订中条款的表述,纠纷发生后证据保存与收集、合法权益保障等方面存在欠缺,其合理诉求和合法权益在现实中可能无法被有效保护,必须在早期进行积极防范。

通过上文对科技成果转化领域股权代持相关制度的介绍、潜在法律风险的提示以及股权代持引发的诉讼纠纷情况的总结,可以知道,股权代持是我国科技成果转化领域中出现的新现象,目前仍停留在政策研究和探索阶段,还需要不断尝试总结。而在探索过程中,必须积极防范法律风险,寻找专业人士的帮助,避免无效的代持行为,同时从代持协议和纠纷防范及处理等多方面进行全面把控,才能有效保障科研人员的合法权益和科转企业的顺利发展。

地 址: 北京市朝阳区建外大街丁12号英皇集团中心8层,邮编:100022

电 话:(010) 5086 7666

传 真:(010) 5691 6450

地 址: 西安市雁塔区太白南路139号荣禾云图中心7层、15层,邮编:710061

电 话:(029)8836 0129

传 真:

地 址: 深圳市福田区中心四路一号嘉里建设广场1期19楼,邮编:518046

电 话:(0755)8860 0388

传 真:

地 址: 海口市美兰区碧海大道86号华彩·海口湾广场A座1008、1009,邮编:570208

电 话:(0898)6625 4181

传 真:(0898)6625 5316

地 址: 上海市黄浦区中山南一路768号博荟广场C座905室,邮编:200023

电 话:(021)6390 1100

传 真:

地 址: 广州市天河区珠江东路32号利通广场29层2901室,邮编:510510

电 话:(020)3739 2666

传 真:

地 址: 杭州市上城区西子国际中心2号楼1501-1503室,邮编:310002

电 话:(0571)8577 9929

传 真:

地 址: 沈阳市和平区南湖街道青年大街390号皇朝万鑫大厦C座21层,邮编:110004

电 话:(024)2250 3388

传 真:

地 址: 南京市建邺区应天大街888号金鹰世界A座26层,邮编:210008

电 话:(025)8411 1616

传 真:

地 址: 天津市河北区海河东路78号茂业大厦2601室,邮编:300141

电 话:(022)2445 9827

传 真:

地 址: 菏泽市开发区人民路菏建·数码大厦B座西单元19层,邮编:274005

电 话:(0530)5566 148

传 真:

地 址: 成都市锦江区东御街18号百扬大厦1栋11层1101室,邮编:610020

电 话:(028)8774 7485

传 真:

地 址: 苏州市工业园区九章路69号理想创新大厦A幢12层,邮编:215316

电 话:(0512)6758 6952

传 真:(0512)6758 6972

地 址: 呼和浩特市金桥开发区昭乌达路宇泰商务广场A座11层1101室,邮编:010041

电 话:(0471)5166 277

传 真:

地 址: 九龍渡船街38號建邦商業大廈1樓5號室

电 话:(00852)2333 9989

传 真:(00852)2333 9186

地 址: 武汉市江岸区中山大道1627号中信泰富大厦20层,邮编:528451

电 话:(027)8261 8977

传 真:

地 址: 郑州市金水区郑东新区农业南路51号楷林中心10座12层,邮编:450046

电 话:(0371)8895 9887

传 真:

地 址: 长沙市雨花区芙蓉中路三段567号第六都兴业IEC32层,邮编:410021

电 话:(0731)8218 3551

传 真:(0731)8218 3551

地 址: 厦门市湖里区高林中路469号新景地大厦23层,邮编:361016

电 话:(0592)5211 009

传 真:

地 址: 重庆市江北区桂花街支路10号成大锦嘉国际大厦10层,邮编:400020

电 话:(023)6775 9966

传 真:

地 址: 合肥市蜀山区政务区华润大厦西塔B座30层,邮编:230071

电 话:(0551)62930997

传 真:

地 址: 宁波市鄞州区三眼桥街51号宁铸中心5号楼27层(宁波塔-27F),邮编:315199

电 话:(0574)8737 8737

传 真:

地 址: 济南市高新区舜泰北路舜泰广场933号博晶大厦25层2513室,邮编:250101

电 话:(0531)8828 5613

传 真:

地 址: 昆明市西山区融城优郡B幢10楼,邮编:650034

电 话:(0871)6517 9639

传 真:

地 址: 南昌市红谷滩区红谷中大道1391号华皓中心53层,邮编:330038

电 话:(0791)8678 9099

传 真:

康达律师事务所(以下简称“本所”)是一家设立于中国的综合性律师事务所。本所网站上的信息仅供您参考,不应视为本所为本网站访问者就特定事项提供的法律意见或建议,本网站访问者不应将其作为作为或不作为的依据。

本所对本网站及网站所包含的文字及图片等各类信息拥有知识产权,未经授权,请勿转载或使用。

本网站超链接的第三方网站不受本所控制,仅为您方便之需,本所不对该等网站的访问者承担任何明示、默示的担保或责任。

欢迎访问本网站,如有任何问题,请与本所联系。