2020年新《证券法》正式实施,我国股票发行注册制改革正式启动,通过两到三年时间,中国资本市场逐步实现了注册制试点、扩围再到全市场推行。与此同时,作为注册制基石的信息披露制度进一步完善,信息披露违法处罚力度大幅提高。新《证券法》实施近三年来,信息披露违法行政执法适用法律和量罚思路处于新旧过渡期,笔者通过总结回顾新《证券法》实施以来信息披露违法行政处罚的整体情况和最新执法动态,在盘点信息披露违法行政处罚情况的基础上,对信息披露违法执法中反应的焦点问题及趋势进行分析和探讨。

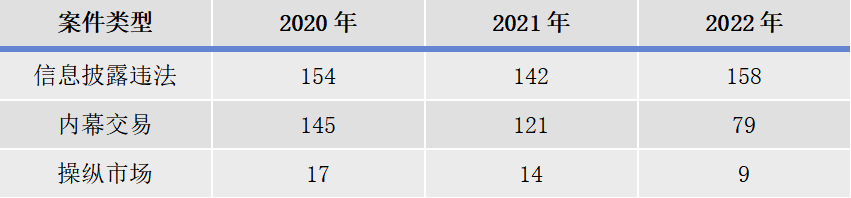

1、从案件数量看,新《证券法》实施近三年以来,资本市场持续严监管,内幕交易和操纵市场案件数量逐年下降,但信息披露违法案件数量一直处于高位状态

信息披露作为注册制基石,信披违法一直是监管部门打击重点。笔者经威科先行数据库检索近三年收录的行政处罚决定,证监会(含下属监管局)2020年至2022年分别作出信息披露违法处罚决定154起、142起和158起。新《证券法》实施以来,在资本市场持续严监管下,内幕交易和操纵市场案件数量逐年下降。与内幕交易及操纵市场处罚情况等违法行为比较,近三年信息披露案件数量一直维持高位状态。可见,作为注册制基石的信息披露及违法处罚,仍是上市公司治理和资本市场执法的关键。

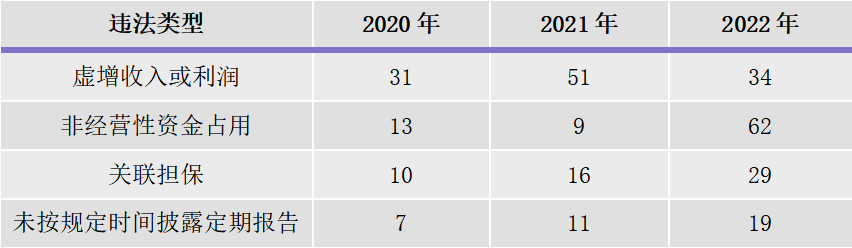

2、从违规类型看,上市公司通过虚增收入或利润等财务造假粉饰业绩案件仍然频发多发,隐瞒非经营性资金占用导致信息披露违法案件数量急剧攀升,未能及时披露定期报告导致信息披露违法呈增长态势

证监会公布2022年信息披露违法案件办理情况,涉及财务造假占比高达46%。笔者从威科先行数据库检索,2022年通过虚增收入或利润财务造假相较2021年有所回落,但虚增收入或虚增利润型信息披露违法案件还处于多发状态。而在操纵上市公司侵害利益型违法方面,非经营性资金占用和关联担保案件数量不降反升。但是,随着《九民纪要》明确将信息披露作为上市公司对外担保生效要件,相较于非经营性资金占用,关联担保违法案件数量明显减少,反映出司法政策完善对实控人操纵侵害上市公司违法行为起到一定遏制作用。近三年受疫情以及内外部经营环境恶化影响,部分上市公司陷入经营困境,未能及时披露定期报告导致的信披违法案件显著增多。

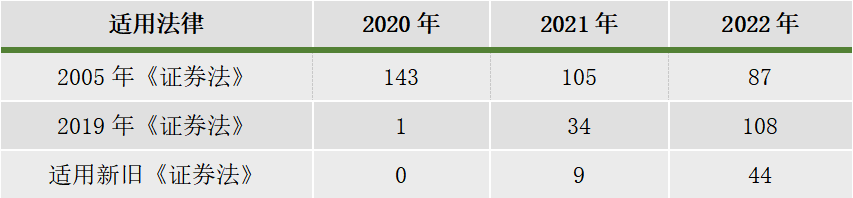

3、从处罚适用新旧法律看,新《证券法》实施步入第三年,信息披露违法案件适用新旧证券法处罚完成转换,2022年适用新《证券法》处罚的案件数量首次超过旧法

主张超出处罚时效以及适用旧法处罚为常见申辩理由。根据《行政处罚法》第36条,违法行为的追责时效为2年,另规定涉及金融安全且有危害后果可以延长至5年。2022年有多起处罚案件当事人提出超时效申辩,如北京监管局〔2022〕18号,案涉机构以“违法行为发生在2016年提出超时效”为由申辩,被监管部门以“违规行为已被发现”为由不予采纳。2022年是新《证券法》实施的第三年,但仍有大量案件适用2005年《证券法》处罚,说明信息披露违法案件侦办查处的周期较长。在办案周期上,因为行政执法案件类型复杂,《行政处罚法》未统一规定办案周期,证监会在《信息披露违法行为行政责任认定规则》中未规定办案周期,证监会在《证券期货违法行为行政处罚办法》中规定应当自立案之日起一年内作出行政处罚决定,有特殊情况可以延长六个月。此外,如果信息违法行为处于持续状态且跨越新旧法,将适用新法处罚。

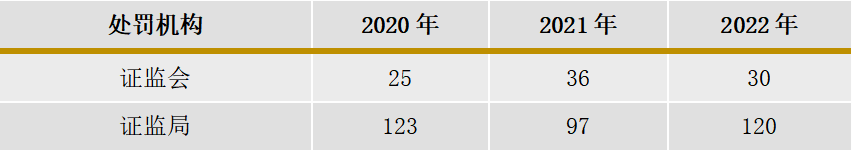

4、从执法机构看,近三年证监会每年查处的案件数量在30件左右,主要负责大案要案查处,各监管局办理案件数量差异较大,经济发达区域省份案件较为频发

近三年来,证监会通过查处重大和系列案件,起到一定示范和震慑作用。如2020年查处某美药业财务造假案,对包括某美药业及21名董事、监事及高管人员进行处罚;2021年查处宁波某力收购某富供应链财务造假案;2022年查处某航集团操纵下属某航基础、某航控股、某越能源、供销大集等多家上市公司及挂牌企业系列案件,某航集团通过非经营性资金占用、关联担保、关联交易等侵害上市公司利益,相关上市公司及责任人因信息披露违法被处罚。各证监局执法情况,北京、上海、广东、江苏等地经济较为发达,资本市场较为活跃,信息披露违法处罚案件较为集中。

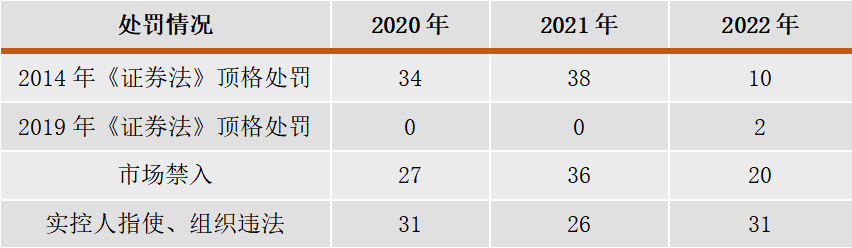

5、从处罚力度看,近三年来案件适用2005年《证券法》顶格处罚案件较多,2019年《证券法》处罚力度大幅提升,顶格处罚的案件明显减少,在“零容忍”“追首恶”严监管政策下,实控人指使、组织从事信息披露违法的案件依然多发

2005年《证券法》对信息披露违法行为的罚款上限仅为60万元,对相关责任人员的罚款上限仅为30万元。而新《证券法》将信息披露违法最高罚款金额分别提高至1000万元、500万元。因为2005年《证券法》处罚力度较弱,在适用2005年《证券法》办理存量案件过程中,为保持打击力度顶格处罚案件较多。新《证券法》大幅提高处罚额度,打击力度加强,量罚幅度加大,适用新法顶格处罚的案件明显减少。监管部门对违法行为人处以市场禁入力度没变,2022年有超过30%的处罚对象,被采取了终身市场禁入。在“零容忍”“追首恶”严监管政策下,实控人指使、组织从事信息披露违法的案件依然多发,说明我国资本市场制衡约束控制权,提高上市公司治理水平仍然任重道远。

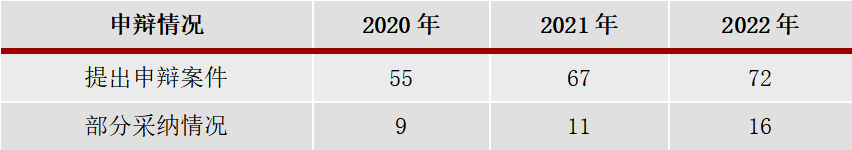

6、从申辩及意见采纳情况看,近三年来处罚对象提出申辩意见逐年增多,证监会对申辩意见的部分采纳案件也在增加,资本市场法律意识及监管部门执法水平不断提升

新《证券法》实施以来,随着信息披露违法处罚威慑力显著加大,各市场主体以及违法人员对违法行为处罚越来越重视。笔者通过威科先行数据库检索,提出申辩、申请听证的案件比例,已从2020年的35%提升到2022年的45%,涉嫌违法责任人提出申辩案件的比例在提升。与此同时,证监会对申辩意见的采纳案例也在增加,2022年有超过22%案件申辩意见被采纳。提出合理申辩和申请听证已成为积极应对信息披露违法处罚的有效救济举措。

1、投资并购是上市公司实现业绩增长的常见运营模式,并购标的企业财务造假,上市公司在并购前后的信息披露违法责任可能不同

上市公司在投资并购阶段,并购标的企业财务造假,虽然证监会在“某传媒案”和“宁波某力案”中对上市公司责任认定不同,未认定宁波某力在投资并购阶段的法律责任。但收购完成后,收购标的成为上市公司的一部分,标的企业继续造假,上市公司需要承担财务造假、年报虚假记载的违法责任。即使投资并购完成后未发生新增造假情况下,如果原有虚假记载未被揭露,上市公司将虚假信息并入后期报表,将构成定期报告虚假记载,有可能受到信披违法处罚。

2、欺诈发行一直是资本市场执法和司法打击的重点,IPO阶段欺诈发行可以吸收发行文件信息披露违法,但上市后欺诈发行不能吸收信息披露违法

在上市后再出现发行文件造假,同时有年报虚假记载的,需要对年报虚假记载和欺诈发行分别处罚,上市后欺诈发行不能吸收年报虚假记载。证监会在〔2022〕37号处罚决定书中,即对某山科技2017年、2018年、2019年年度报告存在虚假记载,以及某山科技公开发行文件编造重大虚假内容相关责任人分别处罚。发行文件中的虚假信息可能与年报虚假信息相同,但并不等同于发行文件包含年度报告,所以上市后不能将年度报告虚假记载吸收在发行欺诈中处罚。

3、新三板企业信息披露违法需适用《证券法》处罚未引起重视,已有三板企业公告发行文件申请撤回,因撤回的发行文件造假被罚

申报后撤回材料将构成发行欺诈。原《证券法》规定发行人不符合发行条件,以欺骗手段骗取发行核准构成欺诈发行,新《证券法》规定在公告的发行文件中隐瞒重要信息或编造重大虚假内容即构成发行欺诈。随着注册制全面实施,“申报即担责”成为高频词。证监会2021年7月发布《关于注册制下督促证券公司从事投行业务归位尽责的指导意见》,要求坚持“申报即担责”的原则,对收到现场检查或督导通知后撤回的项目,证监会及交易场所将依法组织核查,坚决杜绝“带病闯关”行为。注册制强调中介机构归位尽责的同时,对发行人也提出了更高要求。

上海监管局在沪〔2022〕26号处罚决定中认为:2020年5月7日,某禾农品向全国中小企业股份转让系统有限责任公司(以下简称“全国股转公司”)提交申请向不特定合格投资者公开发行股票并在精选层挂牌的申请材料。2020年5月9日,某禾农品公告了《公开发行说明书(申报稿)》,申报期为2017年至2019年。2020年9月3日,某禾农品向全国股转公司提交了终止精选层挂牌审查的申请,申请撤回申请文件。2020年9月7日,全国股转公司决定终止某禾农品精选层挂牌申请文件的审查。某禾农品上述违法行为被认定为欺诈发行。

4、违法行为是否处于持续状态是案件处罚时效和法律适用的关键,而责任人员在违法行为持续期间的离职时点将决定法律适用

关于违法行为是否处于持续状态的判断,如果未按规定及时披露重大信息,该具体违法行为不具备持续性,将构成《证券法》第一百九十七条第一款所述违法行为。如果在定期报告中未披露上述重大信息则构成重大遗漏,还将构成《证券法》第一百九十七条第二款所述违法行为,后续的定期报告未更正,定期报告重大遗漏违法行为将处于持续状态。证监会在〔2021〕16号处罚决定中认为:某视网基于财务造假的概括故意,自2007年至2016年连续多年实施财务造假,导致IPO申请文件及上市后2010年至2016年年报披露存在虚假记载,该信息披露违法行为具有连续性。同时每次披露后,某视网没有对财务造假数据予以纠正,其财务造假也没有被揭露,该信息披露违法行为仍处于持续侵害市场的状态,亦具有继续的特点,因此该信息披露违法行为并不因披露的动作结束而结束。因此认为某视网对IPO申请文件和2010年至2016年年报的虚假披露行为均未超过处罚时效。

5、上市公司董监高签字即担责饱受争议,在过去资本市场行政处罚执法实践中成为常态,查实是否知悉或参与违法行为将成为董监高主观过错认定与追责的关键

在某航集团操纵侵害下属上市公司利益的信息披露违法系列案件中,相关关联交易具备一定隐蔽性,在查实已经有部分董监知悉、参与相关违法行为情况下,如果适用“过错推定”,再要求在定期报告上签字但不具备管理职能、专业背景的董监高承担责任,不利于强化“关键少数”的监管责任。因此,在证监会查处某航集团系列案件中,处罚董监高均被查实知悉或参与了相关关联交易的实施。同样,证监会在〔2022〕57号处罚决定中,某金刚石通过虚构业务、虚增收入、虚构资产、利润等方式实施财务造假,并有未披露重大关联交易等情形,构成2016年至2019年年度报告虚假记载或重大遗漏,其实控人被证监会依据新《证券法》顶格处罚,其余被处罚董监高或参与、或知悉、或有失职情形。证监会对董监高信披违法责任量罚思路转变,将对各监管局办案起到一定示范作用。

6、“一事不二罚”是信息披露违法常见申辩理由,但实控人存在指使、组织行为的,通常按主管人员和实控人指使分别处罚,同样多起案例对已受刑事处罚的责任人给予行政处罚

在上市公司对投资并购重组过程中,交易标的企业财务造假,情节严重将构成合同诈骗犯罪,而上市企业相关责任人亦可能构成职务犯罪,但相关责任人在刑事处罚后,仍将受行政处罚。并且,证监会可能将刑事判决认定的事实作为违法处罚的证据。证监会在〔2021〕19号处罚决定中认为:刑事案件和行政案件有着不同的立案标准,刑事程序和行政程序对同一事实的评价标准也不相同。本案中陈某某的违法行为事实清楚,证据确实、充分,证监会对其处罚,符合行政处罚标准,不违反“一事不二罚”的原则,且符合证监会一贯的执法原则和执法标准。

1、行政处罚作为信息披露违法最主要的惩处手段,对市场主体约束最具有代表性,随着虚假陈述处罚前置程序取消及司法制度创新,执法和司法协同打击信披违法力度将进一步加强

尽管新《证券法》实施以来资本市场持续高压严打,但近三年信息披露违法案件处罚案件仍处于高位。2022年1月,《最高人民法院关于审理证券市场虚假陈述侵权民事赔偿案件的若干规定》正式颁布实施,资本市场证券虚假陈述诉讼进入全新时代。随着前置程序取消以及代表人诉讼等司法制度创新,投资者通过证券虚假陈述索赔的门槛大幅降低,上市公司信息披露违法将面临更高的违法成本。但因为虚假陈述民事赔偿案件违法行为专业性强,复杂程度高,投资者将面临较大的举证困难,监管部门在行政处罚中查实的违法事实,仍将是法院审理虚假陈述案件的主要依据。伴随全面实施注册制,资本市场强监管制度将不断完善,执法和司法协同打击信披违法力度将进一步加强。

2、在“零容忍”“惩首恶”持续高压监管威慑下,上市公司实际控制人违法将得到一定程度控制,但隐瞒非经营性资金占用导致信息披露违法案件呈快速增加趋势,打击控制权滥用仍是执法重点

上市公司实际控制人如果在信息披露违法行为中只是作为董监高的行使经营管理权,那么其违法行为应当被认定为信披违法直接负责的主管人员,不应当仅基于其同时具有实际控制人的身份,便认定其指使上市公司信息披露违法。笔者注意到,在证监会对某乐科技的《行政处罚预先告知书》中,某凯乐科技涉嫌通过专网通讯业务造假,持续时间长达5年,累计虚增收入512.25亿元,虚增利润达到59.36亿元,其实际控制人朱某某作为董事长,被认定为信息披露违法主管人员,并依据《证券法》顶格处罚,拟罚款500万元,但并未作为实际控制人认定信息披露违法被处罚。但实际控制人通过非经营性关联交易占用上市公司资金,因为该行为具备隐蔽性,利益归属为己方,行为过程亲自安排,往往容易认定为实际控制人指使、组织信息披露违法。2022年上市公司隐瞒非经营性资金占用导致信息披露违法案件呈快速增加趋势,实际控制人滥用控制权侵害上市公司利益,仍将是资本市场执法处罚的重点。

3、受新冠疫情及国内外经营环境影响,部分企业陷入经营困境,因不能及时披露定期报告的信息披露违法将增加,新三板企业抗风险能力较差,相关违法风险需引起警示

近三年我国资本市场加快注册制发展步伐,支持部分科创型优质企业实现上市融资。但同时受新冠疫情以及内外部经营环境恶化影响,部分企业陷入经营困境,尤其部分新三板企业受到多种不利因素叠加影响,经营风险剧增,未能及时披露定期报告导致的信息违法案件显著增多。新三板企业治理及信息披露违法高发频发问题需要引起重视。笔者通过威科先行数据库检索,2022年共有9家新三板企业因信息披露违法被处罚,其中有2家企业涉及发行文件造假,3家企业虚增收入或利润,其中有5家企业未能在按规定披露年度报告,其中,北京证监局2022年12月出具的〔2022〕8号、〔2022〕20号、〔2022〕23号、〔2022〕24号等4份处罚决定,就对4家新三板企业因未按规定披露年报进行处罚。部分企业提出因疫情原因影响经营或者年报披露申请免于处罚,未被监管部门采纳,未来上市公司因经营困难,可能导致被动型信息披露违法,相关违法处罚风险不容小觑。

4、2022年证监会查处某航集团操纵下属企业非经营性资金占用和关联担保系列案,查办上市公司“专网通讯造假”系列案件,证监会对大案要案的查处力度和威慑作用将持续

2022年证监会还集中查办“专网通讯造假”系列案,5家上市公司涉嫌信息披露违法收到《行政处罚事先告知书》。从告知书查处的情况看,一是违法持续时间长,如某乐科技长达5年;二是虚增金额巨大,有4家涉案上市公司虚增利润均过亿,其中某乐科技虚增收入512.25亿元,虚增利润达到59.36亿元,4家公司涉嫌虚增收入或利润在有的年度超当期披露总额30%;三是某乐科技因涉嫌虚假陈述违法持续时间长且涉案金额特别巨大,被证监会根据《证券法》顶格处罚。

5、证监会对董监高信息披露违法责任的认定趋于专业,通过查实董监高知悉或参与违法行为的程度,考察主观过错成为执法趋势,信息披露违法案件量罚结果将更加公平

董监高签字即担责一直是过去资本市场执法的常态,也饱受各界争议。动辄要求上市公司定期报告所有签字的董监高担责,无疑会严重挫伤上市公司治理内在动力,反而不利于资本市场监管和提高信披质量。笔者注意到,2022年证监会办理的案件中,已无签字即受罚的处罚案例,所有被处罚的董监高,均被查实或参与违法、或知悉违法行为、或有未尽与违法行为紧密关联的监管职责等情形。可以预见,证监会上述量罚思路转变将对各监管局查处信披违法案件起到积极示范作用。2022年11月,证监会印发《推动提高上市公司质量三年行动方案(2022-2025)》,方案强调聚焦公司治理深层次问题、完善信息披露制度、健全打击重大违法长效机制等均与信息披露相关,沪深交易所在随后的行动计划中均提及要提高公司治理内在动力,并重点强调要强化“关键少数”职责,制衡约束控制权。证监会对董监高信披违法量罚思路转变与上市公司提质行动方案的目标构想一脉相承。

地 址: 北京市朝阳区建外大街丁12号英皇集团中心8层,邮编:100022

电 话:(010) 5086 7666

传 真:(010) 5691 6450

地 址: 西安市雁塔区太白南路139号荣禾云图中心7层、15层,邮编:710061

电 话:(029)8836 0129

传 真:

地 址: 深圳市福田区中心四路一号嘉里建设广场1期19楼,邮编:518046

电 话:(0755)8860 0388

传 真:

地 址: 海口市美兰区碧海大道86号华彩·海口湾广场A座1008、1009,邮编:570208

电 话:(0898)6625 4181

传 真:(0898)6625 5316

地 址: 上海市黄浦区中山南一路768号博荟广场C座905室,邮编:200023

电 话:(021)6390 1100

传 真:

地 址: 广州市天河区珠江东路32号利通广场29层2901室,邮编:510510

电 话:(020)3739 2666

传 真:

地 址: 杭州市上城区西子国际中心2号楼1501-1503室,邮编:310002

电 话:(0571)8577 9929

传 真:

地 址: 沈阳市和平区南湖街道青年大街390号皇朝万鑫大厦C座21层,邮编:110004

电 话:(024)2250 3388

传 真:

地 址: 南京市建邺区应天大街888号金鹰世界A座26层,邮编:210008

电 话:(025)8411 1616

传 真:

地 址: 天津市河北区海河东路78号茂业大厦2601室,邮编:300141

电 话:(022)2445 9827

传 真:

地 址: 菏泽市开发区人民路菏建·数码大厦B座西单元19层,邮编:274005

电 话:(0530)5566 148

传 真:

地 址: 成都市锦江区东御街18号百扬大厦1栋11层1101室,邮编:610020

电 话:(028)8774 7485

传 真:

地 址: 苏州市工业园区九章路69号理想创新大厦A幢12层,邮编:215316

电 话:(0512)6758 6952

传 真:(0512)6758 6972

地 址: 呼和浩特市金桥开发区昭乌达路宇泰商务广场A座11层1101室,邮编:010041

电 话:(0471)5166 277

传 真:

地 址: 九龍渡船街38號建邦商業大廈1樓5號室

电 话:(00852)2333 9989

传 真:(00852)2333 9186

地 址: 武汉市江岸区中山大道1627号中信泰富大厦20层,邮编:528451

电 话:(027)5926 5991

传 真:

地 址: 郑州市金水区郑东新区农业南路51号楷林中心10座12层,邮编:450046

电 话:(0371)8895 9887

传 真:

地 址: 长沙市雨花区芙蓉中路三段567号第六都兴业IEC32层,邮编:410021

电 话:(0731)8218 3551

传 真:(0731)8218 3551

地 址: 厦门市湖里区高林中路469号新景地大厦23层,邮编:361016

电 话:(0592)5211 009

传 真:

地 址: 重庆市江北区桂花街支路10号成大锦嘉国际大厦10层,邮编:400020

电 话:(023)6775 9966

传 真:

地 址: 合肥市蜀山区政务区华润大厦西塔B座30层,邮编:230071

电 话:(0551)62930997

传 真:

地 址: 宁波市鄞州区三眼桥街51号宁铸中心5号楼27层(宁波塔-27F),邮编:315199

电 话:(0574)8737 8737

传 真:

地 址: 济南市高新区舜泰北路舜泰广场933号博晶大厦25层2513室,邮编:250101

电 话:(0531)8828 5613

传 真:

地 址: 昆明市西山区融城优郡B幢10楼,邮编:650034

电 话:(0871)6517 9639

传 真:

地 址: 南昌市红谷滩区红谷中大道1391号华皓中心53层,邮编:330038

电 话:(0791)8678 9099

传 真:

康达律师事务所(以下简称“本所”)是一家设立于中国的综合性律师事务所。本所网站上的信息仅供您参考,不应视为本所为本网站访问者就特定事项提供的法律意见或建议,本网站访问者不应将其作为作为或不作为的依据。

本所对本网站及网站所包含的文字及图片等各类信息拥有知识产权,未经授权,请勿转载或使用。

本网站超链接的第三方网站不受本所控制,仅为您方便之需,本所不对该等网站的访问者承担任何明示、默示的担保或责任。

欢迎访问本网站,如有任何问题,请与本所联系。